Đây sẽ là một tuần sôi động đối với thị trường chứng khoán, với cuộc họp FOMC và rất nhiều công ty vốn hóa lớn sẽ báo cáo kết quả thu nhập. Thị trường có vẻ quá tự mãn vào thời điểm này, với chỉ số VIX giao dịch ở mức 23 và chỉ số VVIX ở mức 84,5. Với VIX (HM: VIX) ở mức 23, hiện đang ở mức thấp nhất trong năm nay, chúng ta đang tiến tới một cuộc họp FOMC.

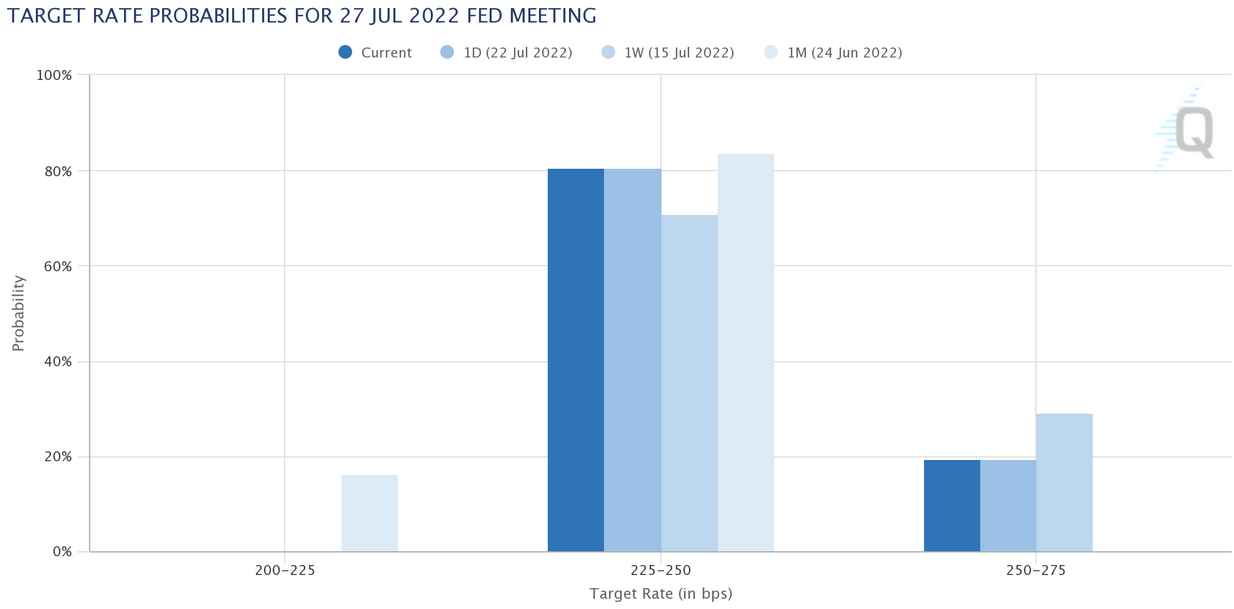

Fed có khả năng tăng lãi suất thêm 75 điểm và công cụ theo dõi CME thậm chí còn gợi ý 20% khả năng Fed sẽ tăng lãi suất thêm 100 điểm.

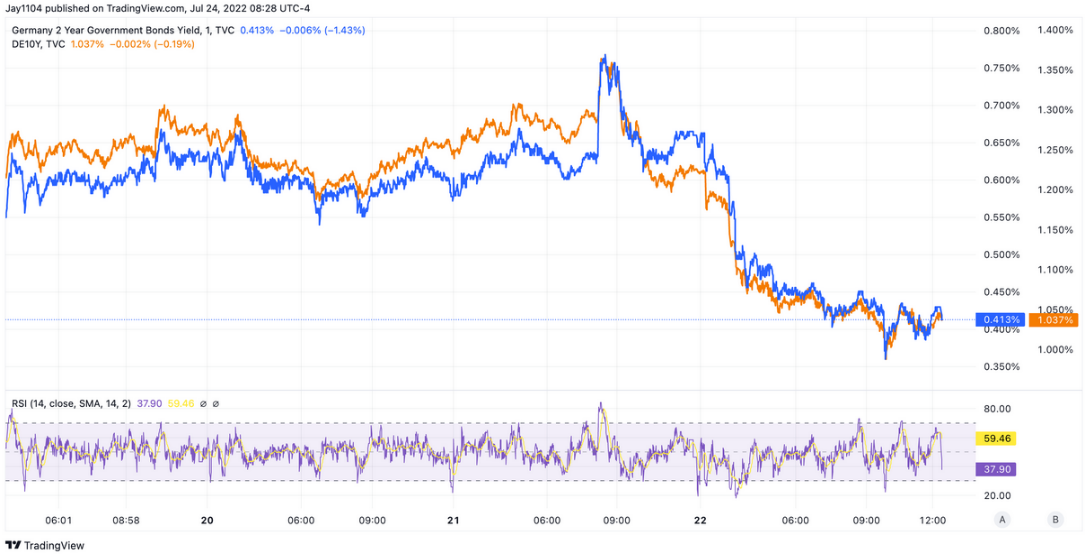

Lợi suất giảm mạnh vào thứ Sáu, nhưng phần lớn sự sụt giảm đó đến từ việc lãi suất châu Âu giảm mạnh, với lợi suất trái phiếu 2-năm của Đức giảm 23,5 điểm xuống 41 điểm. Có, lợi suất 2 năm của Đức đã giảm 36% vào thứ Sáu. Lợi suất trái phiếu 10-năm của Đức giảm 18 điểm xuống 1,04%. Sự sụt giảm lợi suất của châu Âu chủ yếu là do ECB không tiếp cận chính sách tiền tệ. ECB đã tăng lãi suất thêm 50 điểm vào thứ Năm tuần trước nhưng không đưa ra bất kỳ hướng dẫn nào cho cuộc họp tháng 9 và cũng lưu ý rằng mức tăng 50 điểm vào tuần trước sẽ không thay đổi quyết định về lãi suất dự kiến.

Mặc dù lợi suất trái phiếu 10-năm của Hoa Kỳ giảm 12 điểm vào thứ Sáu, chênh lệch giữa trái phiếu 10 năm của Hoa Kỳ và Đức đã mở rộng thêm 5 điểm. Mức chênh lệch đó có khả năng mở rộng hơn, đặc biệt nếu Fed đưa ra và cho thấy nhiều đợt tăng lãi suất hơn trong tương lai.

Trong khi đó, hôm thứ Năm tuần trước, BOJ vẫn giữ nguyên chính sách tiền tệ của mình, có nghĩa là thị trường trái phiếu Nhật Bản sẽ tiếp tục kìm hãm lãi suất toàn cầu. Hiện tại, mức chênh lệch giữa trái phiếu 10-năm của Hoa Kỳ và Nhật Bản là rất rộng. Với việc BOJ giữ quyền kiểm soát đường cong lợi suất của mình, sẽ khó để lợi suất ở Mỹ tăng cao hơn nhiều trong thời điểm hiện tại vì mức chênh lệch đã ở mức cao kỷ lục so với trước đây.

Nó cho chúng ta biết rằng việc giảm lợi suất vào thứ Sáu không phản ánh tình hình kinh tế hiện tại ở Mỹ mà là sự phản ánh hành động chính sách của ngân hàng trung ương vào cuối tuần trước. Điều cần thiết là phải hiểu kỳ vọng lạm phát đã không giảm vào thứ Sáu, mặc dù lợi suất giảm mạnh. Điều đó có nghĩa là lợi suất thực tế đã giảm để theo kịp với việc giảm lợi suất danh nghĩa, giữ cho các điểm hòa vốn lạm phát đi ngang. Kết quả là ETF TIP đã tăng mạnh. Điều này đã giúp khoảng cách giữa QQQ và TIP thu hẹp lại một chút.

NASDAQ

Hợp đồng tương lai NASDAQ đang ở trong kênh tăng và cho đến thời điểm này, việc tăng từ mức thấp nhất ngày 13 tháng 7 lên mức cao nhất ngày 22 tháng 7 cân bằng mức thấp nhất ngày 17 tháng 6 với mức cao nhất ngày 27 tháng 6, điều này có thể cho thấy rằng chúng ta đã hoàn thành làn sóng thoái lui ABC khỏi mức thấp nhất trong tháng Sáu. Điều này rất có thể cho thấy rằng hợp đồng tương lai NASDAQ đang quay trở kênh giảm.

S&P 500

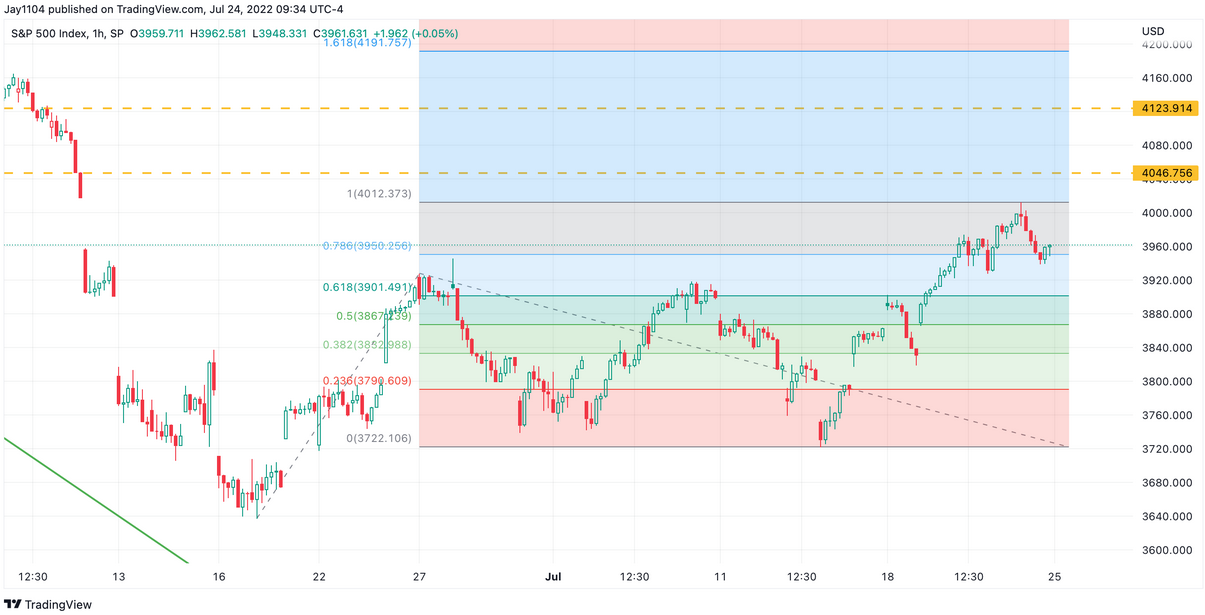

Trong khi đó, S&P 500 đã hoàn thành mức thoái lui 38,2% khi di chuyển xuống thấp hơn từ mức cao nhất ngày 30 tháng 3 xuống mức thấp nhất ngày 17 tháng 6.

S&P% 500 hiện cũng đã tăng 100% từ mức thấp ngày 17 tháng 6 lên mức cao nhất ngày 27 tháng 6…

Và tăng 161,8% so với mức thấp nhất ngày 30 tháng 6 lên mức cao nhất ngày 8 tháng 7.

Có vẻ như mức cao được chứng kiến vào thứ Sáu sẽ là mức đỉnh hoàn hảo của S&P 500 trong ngắn hạn. Đó là một nơi thậm chí còn tốt hơn để chứng kiến sự sụt giảm mạnh và với mức độ thấp của VIX, sẽ không mất nhiều thời gian để đưa thị trường này xuống thấp hơn với khoảng trống lấp đầy ở mức 3.830, mức mục tiêu đầu tiên hợp lý nhất.

Visa

Visa (NYSE: V) sẽ báo cáo kết quả trong tuần này, với lạm phát ở mức gần 9% và tăng trưởng GDP danh nghĩa mạnh mẽ. Tôi nghĩ rằng Visa sẽ là một người hưởng lợi lớn từ môi trường này vì các khoản thanh toán là danh nghĩa và không theo điều kiện lạm phát được điều chỉnh. Đối với tôi, Visa và Mastercard (NYSE: MA) có vẻ như là những biện pháp phòng ngừa lạm phát tốt nhưng lại ít được chú ý. Có lẽ quý này sẽ thay đổi mọi thứ cho cả hai.

Visa đang ở trong một xu hướng giảm đáng kể, đã hai lần cho thấy sự kháng cự. Có vẻ như một thiết lập kỹ thuật tốt để cổ phiếu bứt phá nếu công ty mang lại kết quả tốt hơn mong đợi.

Mastercard

Mastercard cũng sẽ báo cáo kết quả trong tuần này và có thiết lập tương tự như Visa từ quan điểm kỹ thuật.

Apple

Apple (NASDAQ: AAPL) cũng báo cáo trong tuần này và tôi đã thấy kỳ vọng về tốc độ tăng trưởng doanh thu dịch vụ chậm lại. Nhưng sau đó là kết quả không mấy tích cực từ Verizon (NYSE: VZ) và AT&T (NYSE: T ); Tôi chỉ có thể tự hỏi về sức khỏe của thị trường thiết bị cầm tay của Apple và triển vọng tiềm năng. Ngoài ra, Apple có thể sẽ gặp phải một tác động lớn về doanh thu và thu nhập do đồng đô la mạnh.