Bài viết này được viết dành riêng cho Investing.com

- Mùa rút khí đốt mạnh mẽ vào cuối năm 2021, đầu năm 2022

- Thị trường khí đốt tự nhiên của Hoa Kỳ đã thay đổi

- Sắp bước vào mùa tiêm với lượng dự trữ thấp

- Châu Âu quan trọng đối với thị trường khí đốt tự nhiên của Hoa Kỳ

- Kỳ vọng có nhiều biến động – UNG là sản phẩm quỹ ETF khí tự nhiên

Khí đốt tự nhiên bắt đầu giao dịch trên thị trường kỳ hạn vào năm 1990. Trong 32 năm qua, giá giao dịch ở mức thấp nhất là 1,02 đô la và cao nhất là 15,65 đô la cho mỗi MMBtu. Lần cuối cùng hàng hóa năng lượng vượt qua mức 10 đô la là vào năm 2008, khi xu hướng giảm giá bắt đầu và hạ giá, tạo ra các mức cao và thấp hơn trong hàng chục năm cho đến khi nó tìm thấy mức đáy ở mức 1,432 đô la / MMBtu vào tháng 6 năm 2020.

Thị trường khí đốt tự nhiên vào năm 2022 rất khác so với thời điểm bắt đầu giao dịch vào năm 1990, và phương trình cung cầu đã trải qua một loạt thay đổi trong những năm qua. Thị trường kỳ hạn NYMEX là con đường trực tiếp nhất để tiếp xúc với giá khí đốt tự nhiên của Hoa Kỳ. Quỹ Khí đốt Tự nhiên Hoa Kỳ (NYSE: UNG) là một sản phẩm ETF có giá cao hơn hoặc thấp hơn theo giá của hàng hóa năng lượng.

Mức thấp nhất trong tháng 6 năm 2020 là mức giá thấp nhất của hàng hóa năng lượng trong 25 năm và đánh dấu mức đáy của khí đốt tự nhiên tương lai. Kể từ đó, thị trường đã thoát ra khỏi thị trường gấu kéo dài 12 năm, tạo ra mức thấp hơn và mức cao hơn vào năm 2021 và trải qua sự biến động giá mạnh mẽ vào năm 2022.

Mùa rút khí đốt mạnh mẽ vào cuối năm 2021, đầu năm 2022

Thị trường khí đốt tự nhiên kỳ hạn bắt đầu có xu hướng cao hơn sau khi đạt mức thấp nhất là $1,432 / MMBtu vào tháng 6 năm 2020.

Nguồn: CQG

Biểu đồ hàng tuần cho thấy khí đốt tự nhiên đã tăng trên $2 / MMBtu vào tháng 8 năm 2020, vượt qua mức 3 đô la vào tháng 10 năm 2020 và tăng lên 4 đô la vào tháng 7 năm 2021. Vào tháng 9 năm 2021, giá tăng trên 5 đô la và vào tháng 10 năm 2021, nó đạt $6,466 mỗi MMBtu, mức giá cao nhất kể từ tháng 2 năm 2014.

Vào tháng 1 năm 2022, giá khí tự nhiên tương lai gần đó tăng vọt lên 7,346 đô la, mức giá cao nhất kể từ cuối năm 2008. Chỉ hơn 4,55 đô la / MMBtu vào ngày 9 tháng 3, khí tự nhiên ở mức cao nhất trong nhiều năm vào cuối mùa rút hàng năm, khi hàng hóa năng lượng bắt đầu chảy vào kho lưu trữ.

Mức giá cao trong thời kỳ trái vụ diễn ra khi thị trường khí đốt tự nhiên của Hoa Kỳ phát triển.

Thị trường khí đốt tự nhiên của Hoa Kỳ đã thay đổi

Việc phát hiện ra trữ lượng khí đốt tự nhiên khổng lồ ở các khu vực Marcellus và Utica Shale của Hoa Kỳ gây áp lực lên giá hàng hóa năng lượng. Chi phí sản xuất giảm, do thủy lực trở thành một phương pháp ít tốn kém hơn để chiết xuất khí từ vỏ Trái đất, chỉ gây thêm áp lực lên giá cả. Hợp đồng khí đốt tự nhiên NYMEX đã tạo ra mức cao thấp hơn và mức thấp hơn từ năm 2008 đến tháng 6 năm 2020.

Sự cần thiết là nguồn gốc của phát minh, vì vậy những tiến bộ công nghệ trong việc chế biến khí thành dạng lỏng được phép cho một thị trường xuất khẩu đang phát triển. Thị trường khí đốt tự nhiên của Hoa Kỳ đã tăng vượt xa mạng lưới đường ống khi các tàu chở dầu vận chuyển khí đốt đến các vùng có giá cao hơn nhiều so với ở Hoa Kỳ.

Trong khi đó, sự thay đổi trong chính sách năng lượng của Mỹ vào đầu năm 2021 hỗ trợ các nhiên liệu thay thế và tái tạo, đồng thời hạn chế sản xuất khí đốt và dầu mỏ. Khi nhu cầu khí đốt tự nhiên hóa lỏng của Hoa Kỳ tăng lên, nguồn cung không theo kịp. Cheniere Energy (NYSE: LNG), nhà cung cấp và xử lý hàng đầu của Hoa Kỳ, đã bán LNG cho các nước Châu Á trong nhiều năm tới. Nếu không có các nhà máy lọc dầu và thiết bị đầu cuối chế biến mới, sẽ có rất ít hoặc không có LNG dự phòng để xuất khẩu vào những năm 2040. Nhu cầu của châu Âu bùng nổ. Và khi Nga đe dọa xâm lược Ukraine, giá khí đốt tự nhiên của châu Âu đã tăng vọt do châu Âu phụ thuộc vào nguồn cung của Nga. Cuộc xâm lược Ukraine ngày 24 tháng 2 đã đẩy giá khí đốt tự nhiên lên cao hơn. Các lệnh trừng phạt đối với dầu khí của Nga hoặc các lệnh cấm xuất khẩu trả đũa có thể chỉ làm tăng giá của châu Âu trong những tuần và tháng tới.

Điểm mấu chốt là hợp đồng khí đốt tự nhiên của Hoa Kỳ đã chuyển đổi từ thị trường chỉ trong nước sang thị trường quốc tế. Giá trên khắp Hoa Kỳ và thương mại thế giới ở mức phí bảo hiểm hoặc chiết khấu so với giá của Henry Hub. Tuy nhiên, điểm giao hàng ở Erath, Louisiana, hiện nhạy cảm hơn nhiều với động lực cung và cầu toàn cầu so với trước đây.

Sắp bước vào mùa tiêm với lượng dự trữ thấp

Khí tự nhiên đang hướng tới mùa khai thác năm 2022, sẽ bắt đầu trong những tuần tới.

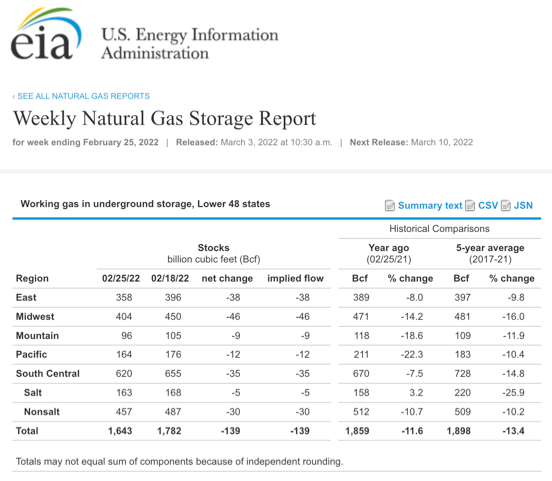

Nguồn: EIA

Biểu đồ cho thấy rằng với gần một tháng trước khi các đợt bơm bắt đầu đẩy lượng dự trữ lên cao hơn, hàng tồn kho của Mỹ thấp hơn 11,6% so với mức năm ngoái và 13,4% dưới mức trung bình 5 năm vào cuối tháng Hai. Trong năm 2020 và 2021, dự trữ khí đốt tự nhiên lần lượt giảm xuống còn 1,986 và 1,750 nghìn tỷ feet khối. Ở mức 1,643 tcf vào ngày 25 tháng 2, cổ phiếu đã ở mức 107 bcf dưới mức thấp nhất năm 2021 và dự kiến sẽ giảm trong những tuần tới.

Dự trữ đang ở mức thấp khi bước vào mùa tiêm và nhu cầu trên toàn thế giới tiếp tục với tốc độ mạnh mẽ. Nếu châu Âu bắt đầu chuyển từ Nga sang Mỹ để cung cấp, các kho dự trữ có thể giảm xuống mức thiếu hụt nếu chính quyền Mỹ không cho phép sản lượng tăng.

Châu Âu quan trọng đối với thị trường khí đốt tự nhiên của Hoa Kỳ

Cuộc xâm lược Ukraine của Vladimir Putin bắt đầu cuộc xung đột lớn đầu tiên ở châu Âu kể từ Thế chiến thứ hai. Điều kiện xảy ra không khác gì một thảm kịch, khi quân đội Nga bỏ mặc cái chết và sự tàn phá trên đường đi của họ và hàng triệu người tị nạn di chuyển đến các quốc gia có biên giới và hơn thế nữa. Nga đã trở thành một đối thủ quốc tế, với việc Mỹ, châu Âu và các đồng minh khác áp dụng các biện pháp trừng phạt đối với các ngân hàng, hàng xuất khẩu và cá nhân của Nga. Nga đang trả đũa bằng các biện pháp trừng phạt, cấm xuất khẩu và các biện pháp khác.

Đức và châu Âu phụ thuộc vào khí đốt tự nhiên của Nga để cung cấp nhiệt và năng lượng. Nguồn cung giảm hoặc cắt giảm sẽ đẩy giá cao hơn nữa và có thể tạo ra khủng hoảng trong những tuần và tháng tới. Châu Âu sẽ chuyển sang Mỹ để cung cấp nguồn cung cấp khẩn cấp vì có hàng nghìn tỷ feet khối khí tự nhiên nằm trong đá phiến Marcellus và Utica. Tuy nhiên, chính quyền Biden sẽ cần phải xoay chuyển đáng kể khỏi chương trình nghị sự xanh hiện tại của mình để đáp ứng ngay cả một số yêu cầu của Châu Âu.

Dự kiến có nhiều biến động

Khí tự nhiên đã thoát ra khỏi thị trường gấu kéo dài 12 năm vào năm 2021 với mức tăng lên hơn 6,40 đô la vào năm ngoái và trên 7,30 đô la mỗi MMBtu vào tháng 1 năm 2022. Hơn nữa, giá ở mức 4,90 đô la trên hợp đồng tương lai NYMEX tháng 4 vào tháng 3 năm 2022 là mức cao nhất mức trong 14 năm cho thời điểm này trong năm. Tôi kỳ vọng những động lực thay đổi trên thị trường khí đốt tự nhiên sẽ khiến mặt hàng năng lượng tiếp tục tạo ra mức thấp hơn và mức cao hơn trong những năm tới.

Con đường trực tiếp và thanh khoản nhất cho một vị thế rủi ro trên thị trường khí đốt tự nhiên của Hoa Kỳ là thông qua các quyền chọn tương lai và hợp đồng tương lai giao dịch trên bộ phận CME’s NYMEX. Đối với những người muốn tham gia vào thị trường khí đốt tự nhiên đầy biến động mà không mạo hiểm tham gia vào lĩnh vực hợp đồng tương lai có đòn bẩy, UNG ETF cung cấp một giải pháp thay thế.

Ở mức 16,04 đô la vào ngày 9 tháng 3, UNG có 320,147 triệu đô la tài sản được quản lý. ETF giao dịch trung bình hơn 8,8 triệu cổ phiếu mỗi ngày và tính phí quản lý 1,35%. Giá khí đốt tự nhiên kỳ hạn tháng 4 đã tăng từ 3,867 USD vào ngày 10 tháng 2 lên mức cao 5,184 USD / MMBtu vào ngày 7 tháng 3, tăng 34%.

Nguồn: Barchart

Trong cùng kỳ, UNG ETF đã chuyển từ $13,57 lên $17,76 trên mỗi cổ phiếu, hoặc cao hơn 30,9%. Hợp đồng tương lai khí tự nhiên giao dịch suốt ngày trong tuần, trong khi UNG ETF chỉ giao dịch khi thị trường chứng khoán Mỹ hoạt động, tạo ra những khoảng thời gian điều chỉnh khi hợp đồng tương lai tạo ra mức cao hoặc thấp khi thị trường chứng khoán đóng cửa.

Trong những tuần tới, thị trường khí đốt tự nhiên đang bước vào mùa khai thác tại Mỹ, điển hình là khi giá giảm do nhu cầu giảm. Tuy nhiên, mùa xuân năm 2022 không phải là thời điểm bình thường trên thị trường ở tất cả các loại tài sản và khí đốt tự nhiên không phải là ngoại lệ. Thị trường khí đốt tự nhiên của Hoa Kỳ đã thay đổi và các mô hình giá có thể sẽ phản ánh các động lực mới.