USD có còn mua được không?

Kathy Lien | 27/08/2018 14:09

Như chúng ta đã thảo luận trong bài tuần trước, USD có thể giảm và giờ đây điều đó đang bắt đầu, và nhiều khả năng sẽ còn giảm sâu hơn.

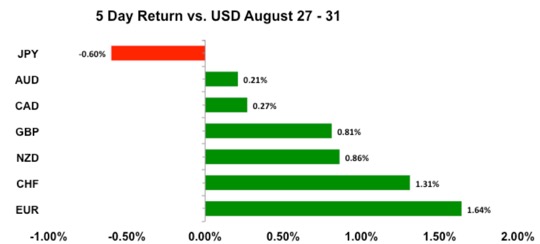

Nguyên nhân chính là tâm lý chấp nhận rủi ro trở lại. Nhà đầu tư tập trung mua USD nhiều do họ lo lắng về thoả thuận Brexit, các vấn đề tại Ý và căng thẳng thương mại Mỹ-Trung. Không có vấn đề nào được giải quyết nhưng thị trường chứng khoán Mỹ tăng lên mức cao kỷ lục cho phép nhà đầu tư tạm thời quên đi những vấn đề đó. Dòng tiền vào tài sản trú ẩn dần đi ra khỏi USD khiến các loại tiền tệ khác tăng cao hơn. EURUSD dẫn đầu đà tăng với mức 1,6%, cặp USD/CHF theo sát phía sau với mức tăng 1,4%. Cả Bảng và đôla Niu di lân đều tăng đáng kể trong khi đôla Úc và Canada hầu như không thay đổi rõ rêt. AUD đã tăng mạnh từ mức thấp trong 20 tháng trong khi USDCAD vẫn chỉ tích luỹ. Yên Nhật là loại tiền tệ duy nhất giảm so với USD trong tuần và diễn biến của nó hoàn toàn phù hợp với xu hướng tâm lý chịu đựng rủi ro của nhà đầu tư. Thời gian tới là thời điểm mùa hè ở Châu Âu và Bắc Mỹ kết thúc, đồng thời cũng có lễ hội lớn ở Mỹ. Hầu hết các sự kiện chính đều đã qua, không có nhiều số liệu cần theo dõi, thanh khoản sẽ thực sự giảm dần. Chúng tôi không bao giờ tin rằng tháng 8 là một tháng kém hiệu quả trên thị trường ngoại hối nhưng hiện tại chúng ta có thể thấy thanh khoản giảm, giao dịch trong biên độ hẹp và giá các loại tiền tệ sẽ ổn định trước khi mọi người trở lại sau kỳ nghỉ lễ lao động ở Mỹ.

USD

Rà soát dữ liệu

- Powell không thấy tín hiệu lạm phát ngoài tầm kiểm soát

- Biên bản họp FOMC quan ngại về thương mại toàn cầu và thị trường mới nổi

- Tỷ lệ bán nhà hiện hữu -0.7% so với dự kiến 0.4%

- Chỉ số giá nhà 0.2% so với dự kiến 0.3%

- Chỉ số PMI sản xuất 54.5 so với dự kiến 55.0

- Chỉ số PMI dịch vụ 55.2 so với dự kiến 55.8

- Chỉ số PMI hợp nhất 55.0 so với trước đó 55.7

- Tỷ lệ bán nhà mới -1,7% so với dự kiến 2.2%

- Số đơn hàng hoá lâu bền -1.7% so với dự kiến -1.0%

- Số đơn hàng hoá lâu bền không bao gồm vận chuyển 0.2% so với dự kiến 0.5

Xem trước dữ liệu

- Cán cân thương mại hàng hoá – Khả năng có bất ngờ giảm do USD mạnh và chỉ số ISM sản xuất giảm

- Niềm tin người tiêu dùng – Giảm theo chỉ số Đại học Michigan Consumer Confidence

- Doanh số nhà chờ và số liệu GDP – Điều chỉnh GDP khó dự báo những có thể ảnh hưởng đến thị trường

- Chỉ số PCE lõi, thu nhập và chi tiêu cá nhân – Khả năng có bất ngờ tăng do doanh số bán lẻ và thu nhập tăng

- Chỉ số PMI và điều chỉnh chỉ số Đại học Michigan – Điều chỉnh khó dự báo nhưng có thể ảnh hưởng đến thị trường

Ngưỡng quan trọng

- Hỗ trợ 110.00

- Kháng cự 112.00

Chính trị cũng như kinh tế đã là tâm điểm đối với USD. Vào đầu tuần trước, Tổng thống Trump làm USD giảm khi ông than thở về chính sách thắt chặt tiền tệ của Fed. USD sau đó hồi phục nhưng đây không phải lần đầu cũng không phải lần cuối Trump bình luận về chính sách thắt chặt của Fed. Ngân hàng trung ương có ý kiến độc lập và họ có lý do riêng để thắt chặt chính sách chậm lại – mà điều này không phải là do áp lực từ Tổng thống. Theo biên bản họp FOMC, các nhà hoạch định chính sách quan ngại về thương mại, nhà ở và thị trường mới nổi. Tai hội nghị Jackson Hole, Chủ tịch Fed Powell xác nhận rằng việc thắt chặt dần dần là cần thiết. Tuy nhiên nhà đầu tư không ấn tượng và bị nhụt chí khi Powell cho rằng không có tín hiệu cho thấy lạm phát tăng tốc và đang không có nguy cơ tăng quá nóng. Fed cũng hoài nghi về việc tăng lãi suất trong tháng 12 và lý do chính tại sao chúng tôi tin rằng USD có thể sẽ giảm thêm trong tuần tới. Các dữ liệu Mỹ tuần trước về hàng hoá lâu bền giảm, doanh số bán nhà hiện tại và mới đều giảm. Điều chỉnh số liệu GDP trong quý 2, thu nhập cá nhân, chi tiêu, chỉ số PMI Chicago và cán cân thương mại sẽ được công bố trong tuần này, tuy nhiên những dữ liệu này đều không ảnh hưởng đến thị trường. Thay vào đó, các vấn đề chính trị của Trump là điều duy nhất khiến thị trường biến động. Sau khi bị buộc tội là vị vi phạm vấn đề tài chính trong chiến dịch, luật sư riêng của Trump, Michael Cohen buộc tội Tổng thống và cho biết ông đã nhận ra một âm mưu của Nga. Không rõ sự việc này sẽ như thế nào tuy nhiên thị trường hiện nay đã khá bình tĩnh với việc này và Teflon Trump vẫn sống sót thêm ngày nữa. Nếu tình hình tồi tệ hơn, ngôi vị Tổng thống sẽ bị truy tố và điều này sẽ ảnh hưởng lớn dến USD.

AUD, NZD, CAD

Rà soát dữ liệu

Úc

- Biên bản họp RBA lặp lại rằng Ngân hàng trung ương sẽ tiếp tục chính sách hiện tại

Niu di lân

- Giá GDT giảm -3.6%

- Doanh số bán lẻ không bao gồm lạm phát 1.1% so với dự kiến 0.3%

- Cán cân thương mại dự kiến -143m so với dự kiến -400m

Canada

- Doanh số bán buôn -0.8% so với dự kiến 0.7%

- Doanh số bán lẻ -0.2% so với dự kiến -0.2%

- Doanh số bán lẻ không bao gồm ô tô -0.1% so với dự kiến -0.1%

Xem trước dữ liệu

Úc

- Chỉ số PMI Trung Quốc – Dữ liệu khó dự báo nhưng có thể ảnh hưởng đến thị trường

Niu di lân

- Không có dữ liệu

Canada

- Cán cân vãng lai – Khả năng có bất ngờ giảm mặc dù cán cân thương mại cải thiện

- Số liệu GDP- Khả năng có bất ngờ tăng mặc dù cán cân thương mại cải thiện và doanh số bán lẻ suy yếu

Ngưỡng quan trọng

- Hỗ trợ AUD .7200 NZD .6600 CAD 1.3000

- Kháng cự AUD .7400 NZD .6700 CAD 1.3200

Sau một tuần đầy biến động, các vấn đề chính trị của Úc đã được giải quyết lần đầu tiên và cặp AUDUSD hồi phục. Cựu thủ quỹ Scott Morrison sẽ là thủ tướng thứ 6 của nước này trong 11 năm. Malcolm Turnbull đã mất quyền lực trong đảng riêng của ông và bị thay thế bởi lựa chọn ít bất ngờ nhất. Thủ tướng mới đã gạt bỏ những bất ổn chính trị và ngăn không cho đôla Úc giảm sâu hơn. Tất cả những vấn đề chính trị dường như không có ảnh hưởng đối với AUD do Fitch khẳng định lại xếp hạng tín nhiệm của Úc. Quan trọng hơn nhiều là căng thẳng ngày càng gia tăng với Trung Quốc đặc biệt là sau khi Úc cấm Huawei xây dựng hệ thống an ninh 5G. Thông tin này chắc chắn sẽ làm trầm trọng hơn nữa quan hệ Trung-Úc và có thể gây áp lực liên tục đến đôla Úc. Giá quặng sắt và đồng dự kiến tiếp tục giảm thêm trong tuần này do không có báo cáo kinh tế Úc nào được công bố trong tuần. Đôla Niu di lân tiếp tục tăng mạnh nhờ báo cáo doanh số bán lẻ quý 2 tăng mạnh hơn dự kiến, đồng thời thâm hụt thương mại cũng giảm, nhưng dữ liệu vẫn chưa thực sự tốt do thâm hụt thương mại đạt mức thấp nhất kể từ tháng 3/2009. Giá sữa cũng giảm, làm giảm giá trị xuất khẩu trong thời gian tới. Thống đốc Ngân hàng trung ương Orr cho biết trong tuần trước, thách thức lớn nhất là lạm phát tăng và họ vẫn chưa quyết định cắt giảm lãi suất để đưa lạm phát về mức mục tiêu. Chúng tôi hoài nghi về sự phục hồi của NZD/USD trong một thời gian và thấy giá có thể tăng đột biến lên ngưỡng 0,6720 trong tương lai gần. Ngay cả khi NZDUSD tiếp tục phục hồi, NZDUSD sẽ vẫn gặp khó khăn khi tăng lên gần ngưỡng cao tháng 7 ở ngưỡng 0,6860. Đôla Canada tích luỹ trong biên độ hẹp so với USD. Báo cáo doanh số bán lẻ giảm trong tháng 6 không ảnh hưởng đến đồng loonie do dữ liệu các tháng trước đã được điều chỉnh tăng. Số liệu GDP Quý 2 và cán cân vãng lai công bố trong tuần tới. Thị trường kỳ vọng BoC sẽ tăng lãi suất trước cuối năm tuy nhiên sự bất ổn của thoả thuận NADDTA khiến họ sẽ khó đưa ra quyết định hơn. Đồng loonie cũng tìm thấy hỗ trợ từ kế hoạch của Chính phủ Mỹ để trì hoãn việc áp thuế ô tô.

EURO

Rà soát dữ liệu

- Chỉ số PPI của Đức 0.2% so với dự kiến 0.2%

- Chỉ số PMI sản xuất của Đức 56.1 so với dự kiến 56.5

- Chỉ số PMI dịch vụ của Đức 55.2 so với dự kiến 54.3

- Chỉ số PMI hợp nhất của Đức 55.7 so với dự kiến 55.1

- Chỉ số PMI sản xuất khu vực Châu Âu 54.6 so với dự kiến 55.2

- Chỉ số PMI dịch vụ khu vực Châu Âu 54.4 so với dự kiến 54.4

- Chỉ số PMI hợp nhất khu vực Châu Âu 54.4 so với dự kiến 54.5

- GDP của Đức 0.5% so với dự kiến 0.5%

Xem trước dữ liệu

- Báo cáo IFO doanh nghiệp của Đức – Khả năng có bất ngờ giảm do khảo sát ZEW và chỉ số PMI trái chiều

- Báo cáo thất nghiệp của Đức và niềm tin người tiêu dùng khu vực Châu Âu – Khảo sát ZEW giảm và chỉ số PMI trái chiều bù đắp bởi tăng trưởng việc làm trong lĩnh vực sản xuất mạnh hơn

- CPI của Đức – Khả năng có bất ngờ tăng do chỉ số PMI. Giá đầu vào và xuất khẩu tăng

- Tỷ lệ thất nghiệp và CPI khu vực Châu Âu – sẽ cập nhật sau dữ liệu của Đức

Ngưỡng quan trọng

- Hỗ trợ 1.1500

- Kháng cự 1.1700

Trong khi đó, chúng tôi ngày càng lo lắng về euro. Sau khi đạt mức 1,13 trong 2 tuần trước, uro đã hồi phục về ngưỡng 1,16 khi USD giảm. Chỉ số PMI tháng 8 tốt hơn dự kiến cho thấy nền kinh tế Châu Âu tiếp tục mở rộng nhưng cải thiện trong lĩnh vực dịch vụ chứ không phải sản xuất. Điều này là do những tác động tiêu cực của căng thẳng thương mại. Tuy nhiên, vấn đề cấp bách nhất đối với Châu Âu không phải là vấn đề thương mại mà là nước Ý. Lãi suất trái phiếu Mỹ kỳ hạn 10 năm nhanh chóng tăng lên mức cao nhất trong 4 năm. Nhà đầu tư nước ngoài đang bán tháo trái phiếu Ý do họ quan ngại về kế hoạch liên minh Chính phủ sẽ hỗ trợ chi tiêu trong khi cắt giảm thuế không bền vững khiến Ý phá sản. Chênh lệch lãi suất trái phiếu 10 năm giữa Đức và Ý nới rộng đáng kể và có thể tạo ra khủng hoảng Châu Âu nếu phá vỡ ngưỡng giới hạn thâm hụt 3%. Tất cả đều được hoạch định trong dự thảo ngân sách của họ, dự kiến đến hạn vào tháng 9 và gửi đến Uỷ Ban Châu Âu xem xét vào giữa tháng 10. Đây là một trong những sự kiện quan trọng nhất đối với đồng euro nhưng vấn đề của Ý có thể sớm tồi tệ hơn nếu các tổ chức xếp hạng tín nhiệm giảm hạng của Ý. Tất cả điều này cho thấy euro đang gặp vấn đề nghiêm trọng nếu lãi suất trái phiếu Ý tiếp tục tăng. Chỉ số niềm tin doanh nghiêp Ý, thị trường lao động và dữ liệu lạm phát công bố trong tuần tới cùng ước tính CPI của Khu vực Châu Âu. Tuần cuối tháng 8 sẽ khá yên ắng đối với euro, tuy nhiên khi thị trường giao dịch trở lại trong tháng 9, thị trường sẽ biến động mạnh hơn.

Bảng Anh

Rà soát dữ liệu

- Giá nhà -2.3% so với trước đây -0.1%

- Doanh số CBI 29 so với dự kiến 13

Xem trước dữ liệu

- Không có dữ liệu

Ngưỡng quan trọng

- Hỗ trợ 1.2750

- Kháng cự 1.2950

Bảng tiếp tục hồi phục nhưng dấu hiệu không quá rõ ràng cho thấy nhà đầu tư vẫn quan ngại về vấn đề Brexit. Họ hoài nghi về tiến độ gần đây và cho rằng Chính phủ sẽ không đạt được thoả thuận Brexit trong hạn cuối tháng 10. Đã có báo cáo rằng việc này sẽ được gia hạn thêm 4 tuần nữa. Tuy nhiên, Michel Barnier, nhà đám phán chính Brexit của Châu Âu cho biết các cuộc đàm phán đã đến giai đoạn cuối cùng và họ sẽ liên tục tổ chức các cuộc đàm phán từ đây về phía trước. Thư ký Brexit Dominic Raab cùng thấy tự tin rằng họ sẽ đạt được thoả thuận trong Hội nghị thượng đỉnh hội đồng Châu Âu ngày 18/10. Việc Barnier tỏ ra tích cực hợp tác là một luồng không khí mới nhưng biên giới Ireland và những vấn đề khác đều là vấn đề khó khăn cho đến khi thoả thuận thực sự được ký kết. Nhà đầu tư có thể chưa cần mua Bảng ngay. Không có báo cáo kinh tế trọng yếu nào công bố trong tuần trước và tuần này. Về mặt kỹ thuật, GBPUSD vẫn trong xu hướng giảm nếu nó vẫn dưới ngưỡng 1,2950.

Giao dịch các công cụ tài chính và/hoặc tiền điện tử tiềm ẩn mức độ rủi ro cao, bao gồm rủi ro mất một phần hoặc toàn bộ vốn đầu tư, và có thể không phù hợp với mọi nhà đầu tư. Giá cả tiền điện tử có độ biến động mạnh và có thể chịu tác động từ các yếu tố bên ngoài như các sự kiện tài chính, pháp lý hoặc chính trị. Việc giao dịch theo mức ký quỹ gia tăng rủi ro tài chính.

Trước khi quyết định giao dịch công cụ tài chính hoặc tiền điện tử, bạn cần nắm toàn bộ thông tin về rủi ro và chi phí đi kèm với việc giao dịch trên các thị trường tài chính, thận trọng cân nhắc đối tượng đầu tư, mức độ kinh nghiệm, khẩu vị rủi ro và xin tư vấn chuyên môn nếu cần.

Fusion Media xin nhắc bạn rằng dữ liệu có trên trang web này không nhất thiết là theo thời gian thực hay chính xác. Dữ liệu và giá cả trên trang web không nhất thiết là thông tin do bất kỳ thị trường hay sở giao dịch nào cung cấp, nhưng có thể được cung cấp bởi các nhà tạo lập thị trường, vì vậy, giá cả có thể không chính xác và có khả năng khác với mức giá thực tế tại bất kỳ thị trường nào, điều này có nghĩa các mức giá chỉ là minh họa và không phù hợp cho mục đích giao dịch. Fusion Media và bất kỳ nhà cung cấp dữ liệu nào có trên trang web này đều không chấp nhận bất cứ nghĩa vụ nào trước bất kỳ tổn thất hay thiệt hại nào xảy ra từ kết quả giao dịch của bạn, hoặc trước việc bạn dựa vào thông tin có trong trang web này.

Bạn không được phép sử dụng, lưu trữ, sao chép, hiển thị, sửa đổi, truyền hay phân phối dữ liệu có trên trang web này và chưa nhận được sự cho phép rõ ràng bằng văn bản của Fusion Media và/hoặc nhà cung cấp. Tất cả các quyền sở hữu trí tuệ đều được bảo hộ bởi các nhà cung cấp và/hoặc sở giao dịch cung cấp dữ liệu có trên trang web này.

Fusion Media có thể nhận thù lao từ các đơn vị quảng cáo xuất hiện trên trang web, dựa trên tương tác của bạn với các quảng cáo hoặc đơn vị quảng cáo đó.